IMPOSTO SELETIVO: UM BALANÇO PARA O SETOR DE PETRÓLEO E GÁS NATURAL

Este artigo apresenta um breve balanço dessas mudanças no setor de petróleo e gás natural, um importante setor da economia brasileira

A recente Emenda Constitucional (EC) nº 132 , promulgada em dezembro de 2023, introduziu mudanças significativas na estrutura tributária do Brasil. A reforma tributária tem como um de seus principais pilares a substituição de diversos tributos por um sistema mais simplificado e a introdução de um Imposto Seletivo (IS). Este artigo apresenta um breve balanço dessas mudanças no setor de petróleo e gás natural, um importante setor da economia brasileira.

A EC nº 132 trouxe a substituição de tributos federais como IPI, PIS e COFINS por uma única Contribuição sobre Bens e Serviços (CBS), e a unificação de tributos estaduais e municipais em um Imposto sobre Bens e Serviços (IBS). Além disso, foi introduzido o IS, cuja intenção é corrigir externalidades negativas, como danos ambientais e à saúde. Nesse sentido, a proposta brasileira incluiu no rol de produtos elegíveis ao IS desde a tributação por cigarro, passando por bebidas alcóolicas e açucaradas, até incidência sobre energia. Entretanto, quando recorre-se à teoria e às experiências internacionais, o que se observa é que, enquanto o Imposto Seletivo (IS) visa principalmente a arrecadação de receita, sendo aplicado a produtos específicos considerados não essenciais, o Imposto Corretivo (IC) tem como foco principal a correção de externalidades negativas.

Ambos os impostos podem incidir sobre produtos como bebidas alcoólicas e tabaco, mas o IC tem sido utilizado como ferramenta para mitigar impactos ambientais, especialmente no setor de petróleo e gás. O IS criado pela EC 132 apresenta características de IC, na medida em que o objetivo é o de corrigir externalidades negativas, ainda que esteja inserido no contexto do IS.

Atualmente, a discussão gira em torno da regulamentação da reforma tributária. O Projeto de Lei Complementar (PLP) n° 68, de 2024 propôs a introdução no IS no setor de petróleo e gás natural com uma alíquota máxima de 1%. De acordo com o PLP, o IS incidirá sobre a primeira comercialização, arrematação em hasta pública, transferência não onerosa, incorporação ao ativo imobilizado, exportação ou consumo pelo produtor-extrativista.

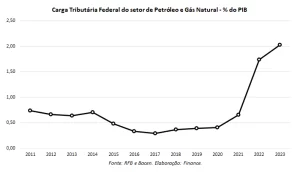

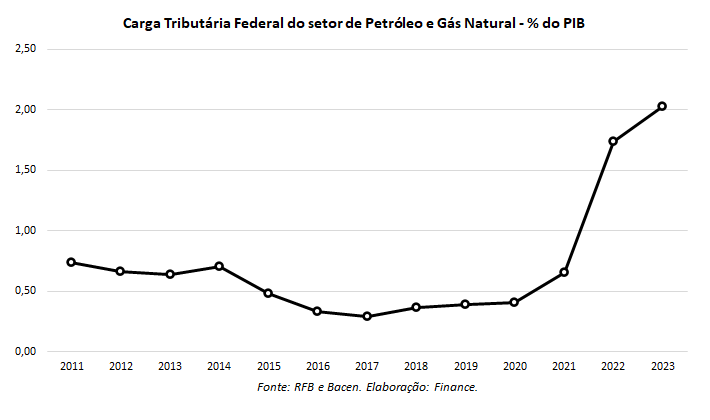

Vale mencionar que o IS também incidirá sobre as exportações, de modo que, a ampliação da carga tributária pode impactar a competitividade do setor, elevando os custos operacionais e diminuindo as margens de lucro. Além disso, os consumidores finais podem enfrentar aumentos nos preços dos combustíveis e derivados, impactando diretamente a economia doméstica. Atualmente, o setor já sofreu com aumentos consideráveis em sua carga tributária (arrecadação sobre PIB), conforme observado no Gráfico 1 (1).

Os eventuais riscos que a aplicação do IS pode trazer para consumos essenciais enseja uma discussão mais acurada do assunto. A aplicação do IS deve ser feita de forma a equilibrar a necessidade de arrecadação com a promoção de práticas sustentáveis. Não se nega que setor de petróleo e gás apesar de essencial para a economia mundial, também é um dos maiores contribuintes para as emissões de gases de efeito estufa. Portanto, é crucial que a política tributária seja alinhada com objetivos ambientais, incentivando a redução de emissões e a adoção de tecnologias mais limpas. E aqui reside o desafio do diagnóstico, da criação e aplicação de um tributo que convirja os anseios de uma matriz energética mais limpa, sem prejuízo para a população.

As discussões sobre a aplicação do IS incluem, e assim deveriam, os impactos que um novo imposto têm sobre consumo, produção e, por certo, quais as condições que a economia brasileira tem para receber esse tributo. Um foco na arrecadação, tal qual o IS, não é em si um problema, mas pode acabar por gerar efeitos diversos de sua intenção inicial. Se o foco for tutelar o consumo de bens e serviços potencialmente danosos à saúde, a eficácia desse instrumento tem poucos questionamentos na literatura. Entretanto, ao afetar preços e recair sobre consumidores, a extensão do IS à energia pode afetar consumos essenciais para famílias. No México (2), por exemplo, a aplicação do imposto sobre combustíveis apresenta um caráter progressivo (desejável, portanto), mas quando expandido para o consumo de gás usado nas cozinhas das famílias mexicanas acaba por impor uma regressividade à população.

Ampliando a análise comparativo com outros países, na Noruega, por exemplo, a tributação sobre a produção de petróleo inclui altos impostos ambientais que financiam a transição para fontes de energia renovável. No entanto, a implementação de tais impostos foi acompanhada de políticas de incentivo à inovação e à eficiência energética, garantindo que o setor permanecesse competitivo globalmente. A experiência norueguesa demonstra que é possível equilibrar a arrecadação de impostos com o incentivo ao desenvolvimento sustentável, desde que haja um planejamento adequado e políticas de apoio ao setor.

No Brasil, a transição para um novo modelo tributário requer um diálogo contínuo entre o governo, a indústria e a sociedade civil. É fundamental que a implementação do IS seja acompanhada de medidas que mitiguem seus impactos negativos. Entre essas medidas, pode-se considerar a criação de fundos para investimentos em tecnologias limpas e eficiência energética, bem como programas de capacitação profissional para trabalhadores do setor, facilitando a transição para uma economia de baixo carbono.

Além disso, é importante monitorar continuamente os efeitos da nova tributação e ajustar as políticas conforme necessário. O setor de petróleo e gás natural está sujeito a flutuações significativas nos preços internacionais, e a carga tributária deve ser ajustável para evitar crises econômicas que possam resultar da combinação de altos impostos e quedas nos preços do petróleo. A flexibilidade na política tributária é essencial para manter a estabilidade econômica e garantir que o setor continue a contribuir de maneira significativa para a economia brasileira.

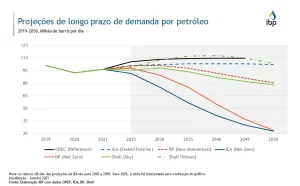

O agravamento das mudanças climáticas é inequívoco. O futuro já projeta uma redução da demanda por Petróleo. Mas, essa transição enseja responsabilidade, estratégia e segurança. O mundo vem se preparando para uma mudança na matriz energética, e a tributação é, sim, um instrumento poderoso para auxiliar nesse processo.

Figura 1 – Projeções do Uso de Petróleo até 2050

Em conclusão, a reforma tributária de 2023 representa um passo importante para a modernização do sistema fiscal brasileiro. No entanto, a implementação do Imposto Seletivo no setor de petróleo e gás deve ser cuidadosamente planejada para evitar prejuízos excessivos ao setor e aos consumidores. Numa perspectiva interna, um olhar associado entre as propostas do IBS com o IS revela que aquele imposto incidirá sobre o IS e, assim, considerando os aspectos tributários e de consumo, o que se objetiva conquistar com as (desejáveis e necessárias) simplificação, cumulatividade e justiça social no IS é perdido com a incidência do IBS sobre esse tributo.

Na inserção do Brasil no cenário internacional, políticas de transição que promovam a competitividade e a sustentabilidade econômica são essenciais para garantir que as mudanças tragam benefícios a longo prazo. A experiência internacional oferece lições valiosas que podem ser adaptadas ao contexto brasileiro, assegurando que a reforma tributária contribua para um desenvolvimento econômico sustentável e inclusivo.

(1) Vale destacar os impactos da Medida Provisória n° 1163, de fevereiro de 2023, que introduziu uma alíquota de 9,2% sobre as exportações de óleo bruto de petróleo e minerais betuminosos.

(2) CEPAL, Comisión Económica para América Latina y el Caribe, Panorama Fiscal de América Latina y el Caribe, 2024 (LC/PUB.2024/5-P), Santiago, 2024.

*O artigo foi publicado na edição 78, de julho de 2024, da revista Conjuntura Econômica

WHATSAPP

WHATSAPP

TELEGRAM

TELEGRAM